起業時には資金の問題が出てきます。事業が軌道に乗るまでに資金調達は重要になってきます。更に、借入する内容も考えなくてはいけません。中々、「家を担保にしないといけないのか?」「家族に保証人になってもらわないといけないのか?」となると資金を借入する際にハードルが高くなってしまいます。そんな時に、中小企業・個人事業主にとって大変心強い存在である金融機関の日本政策金融公庫で無担保・無保証の融資制度があることをご存知でしたでしょうか?

今回は、無担保・無保証で借り入れできる、日本政策金融公庫の融資制度をご紹介します。

※この記事を書いている起業のミカタを運営している株式会社ベクターホールディングスが発行している「起業のミカタ(小冊子)」では、更に詳しい情報を解説しています。無料でお送りしていますので、是非取り寄せをしてみて下さい。

目次

日本政策金融公庫について

日本政策金融公庫とは、2008年10月1日に、国民生活金融公庫、農林漁業金融公庫、中小企業金融公庫、国際協力銀行の4つの金融機関が統合して発足した100%政府出資の政策金融機関です。全国に支店網があり、固定金利での融資や、長期の返済が可能など、民間の金融機関より有利な融資制度が多く、設立間もない法人やこれから事業を始めようとする人であっても、融資を受けやすいのが特徴です。

一般的な中小企業に関係する事業は、国民生活事業になり、国民生活事業は事業資金の融資がメイン業務で、融資先数は88万先にのぼり、1先あたりの平均融資残高は698万円と小口融資が主体です。融資先の約9割が従業者9人以下であり、約半数が個人企業です。サラリーマンには馴染みではないですが、理由として、銀行のように口座はなく、貸付のみだからになります。

業務内容

・国民生活事業(教育資金の融資など、一般人向け)

・農林水産事業(農林漁業や食品産業に携わる人向け)

・中小企業事業(創業融資など中小企業の創業者向け)

・危機対応等円滑化業務(金融秩序の混乱時、大規模災害時に対処する業務)

日本政策金融公庫で融資を受けるメリットとは?

日本政策金融公庫で融資を受けるメリットは下記になります。

・起業して間もない中小企業でも融資が通りやすい

・融資が成功すれば、他行からも借りやすくなる信用力がつく

・金利が安価に設定されている

・返済期間が長めに設定されている

・事業に対してアドバイスをもらう事ができる

・創業に関するセミナーに参加する事ができる

・融資の審査機関が比較的短い(1~2ヵ月程度)

審査の通りにくい民間の金融機関や高金利のカードローンなどと比べると、圧倒的に申し込みまでのハードルが低いことが特徴です。そして、その中でも、日本政策金融公庫の融資制度の中で「新創業融資制度」「中小企業経営力強化資金」は、低金利かつ無担保・無保証で融資ができます。

そして、日本政策金融公庫の制度融資の中で、下記はとくに低金利かつ無担保・無保証で融資ができます。

・新創業融資制度

・中小企業経営力強化資金

以下からそれぞれの制度の内容について解説していきます。

新創業融資制度について

新創業融資制度は、新しく事業を開始する(した)人が申し込める無担保・無保証の融資制度です。

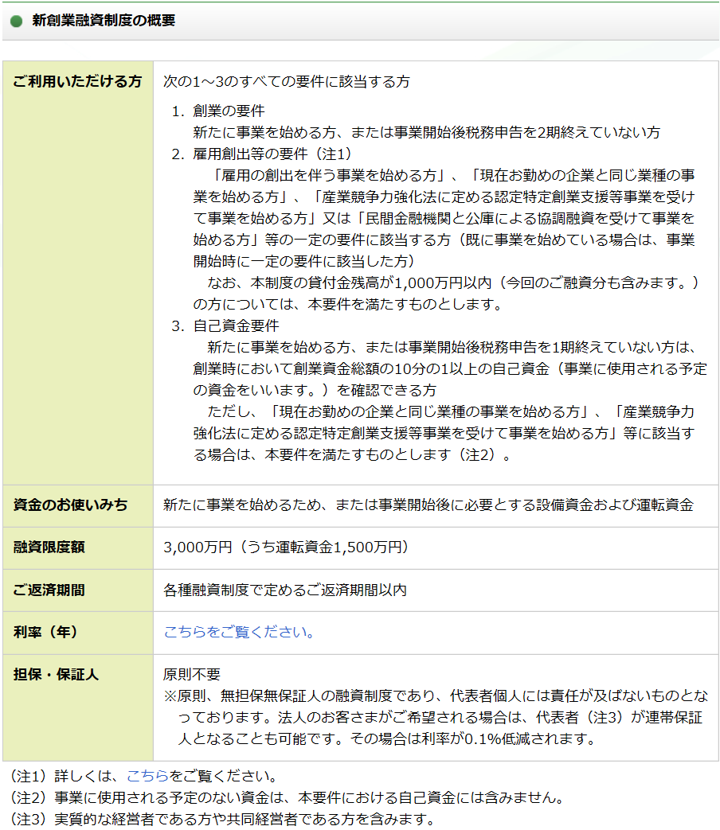

利用要件については下記からご確認ください。

(引用:日本政策金融公庫「新創業融資」)

新創業融資制度では、設備資金であれば、返済期間を20年まで延ばすことができます。しかも、無保証ですから、経営者自らも、保証人になる必要はありません。会社が倒産することになっても、社長が個人的に借入金を返済する必要はありません。

金利については、約2%になります。金利については、市場動向で変動しますので、必ず、上記、日本政策金融公庫のHPで確認してください。言えることは、無保証人・無担保の融資としては、金利は、低く抑えられているということです。また、返済期間は、設備資金であれば20年、運転資金でも、最長7年まで設定できますので、無理なく返済できるでしょう。2年以内で据置(すえおき)期間も設定できます。

自己資金要件として、創業資金総額の10分の1の自己資金が必要とされています。しかし、事業経験が6年以上あれば、自己資金要件はなくなります。ただ、実際の審査では、自己資金がないとなかなかお金は貸してもらえないと考えた方が良いでしょう。実務的には、自己資金の3倍ぐらいが実質的な融資限度額と考えておいたほうが無難です。

そして、申込期間については、これから新たに事業を始める事業を始めてから2期が終わるまでのどちらかを満たしていれば、条件がクリアになります。

最後に、行う事業(「雇用の創出が見込める事業」「産業競争力強化法に定める認定特定創業支援等事業を受けて事業」「民間金融機関と公庫による協調融資を受けている事業」など)によっても要件があります。産業競争力強化法は、経済政策の一環で2014年に制定された法律です。6年以上勤務経験がある企業と同じ業種の事業であったり、事業開始後、社員やアルバイト等を雇う見込みがある事業である必要があったり、何個かの要件がありますので、詳しくは日本政策金融公庫に確認しておくことをお勧めします。

中小企業経営力強化資金について

「中小企業経営力強化資金」は、創業するベンチャー企業のみならず、既存事業者でも利用することのできる融資制度です。

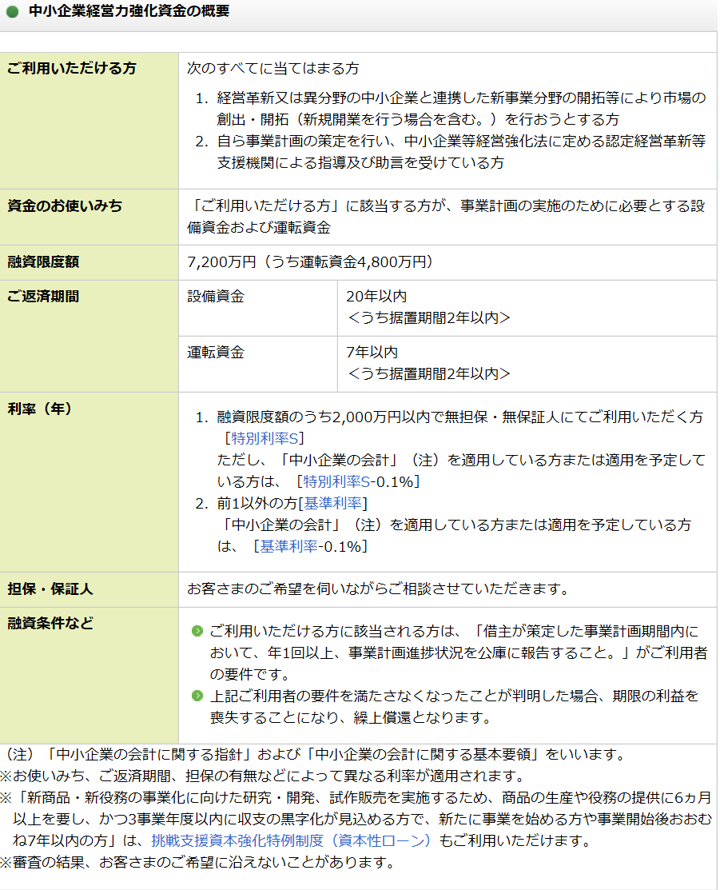

利用要件については下記からご確認ください。

(引用:日本政策金融公庫「中小企業経営力強化資金」)

中小企業経営力強化資金とは、認定経営革新等支援機関の指導や助言を受けて、新しく事業を行う人が申し込める無担保・無保証の融資制度です。前述でお知らせした「新創業融資制度」は2期が終わるまでの融資制度ですが、「中小企業経営力強化資金」は、ベンチャー企業だけではなく、既存事業者でも利用することのできる融資制度です。

貸付限度は、設備資金なら7,200万円、運転資金なら4,800万円で、金利は、約2%ですが、新創業融資制度より若干安価になります。 新創業融資制度同様に、正確な金利は、そのときどきの市場動向によって変動しますので、都度、日本政策金融公庫のHPで確認する必要があります。 金利、実質的な借入限度額ともに、新創業融資制度よりも有利です。

返済期間は、設備資金なら20年以内、運転資金なら7年以内で、 自己資金要件がないので、自己資金が不足していても、必要な創業資金を調達することができます。

大変にお得な融資制度ですが、経営革新等支援機関の支援、事業計画書の策定、経過報告という3つの要件が課されています。 経営革新等支援機関が支援することが条件となっており、事業者は、事業計画の策定支援や見直し等の経営指導を受けなければなりません。 また、創業計画書よりも、より精緻な事業計画書の策定を義務付けており、その事業計画の進捗状況の経過報告を定期的に実施しなければなりません。 定期的な経過報告は、経営革新等支援機関(※)に対しては、半年毎、日本政策金融公庫には、1年毎です。

経営革新等支援機関とは?

日本政策金融公庫「中小企業経営力強化資金」融資制度で借り入れをする場合の要件である経営革新等支援機関とは、中小企業・小規模事業者が安心して経営相談等が受けられるために、専門知識や、実務経験が一定レベル以上の者に対し、国が認定する公的な支援機関の事です。「国が認定する中小企業・小規模事業者への経営支援機関」になります。

具体的には、商工会や商工会議所など中小企業支援者のほか、金融機関、税理士、公認会計士、弁護士、民間経営コンサルティング会社などが主な認定支援機関として認定されています。

全国の認定経営革新等支援機関については、こちらからご確認できますが、いくら経営革新等支援機関といっても融資の知識があるか否かは別ですので、相談する相手は見極める必要があります。

「新創業融資制度」「中小企業経営力強化資金」どちらがいいのか?

どちらの融資制度も、無担保・無保証、金利が安価、返済期限も長いなど、大変事業者にとって役に立つものですが、まずは自分の置かれた状況を考慮して、どちらの融資制度にするべきかを総合的に判断するべきでしょう。

2期を過ぎている事業者については、「中小企業経営力強化資金」のみしか選べません。「中小企業経営力強化資金」は借り入れ限度額も大きいですし、金利も安価で、自己資金要件もありませんが、経営革新等支援機関に助言、指導を受けなければなりませんし、日本政策金融公庫に1年ごとに事業計画の進捗報告書を提出しなければならないなど手間もかかりますので、そのような手間を省きたい方は、新創業融資制度を利用したほうがいいでしょう。

まとめ

日本政策金融公庫の「新創業融資制度」「中小企業経営力強化資金」両融資制度とも、無担保・無保証、金利が安価、返済期限も長いなど、事業者にとっては大変お得な融資制度です。色々な要件を踏まえて、あなたの事業に合わせた最適の方法で融資の申し込みをしましょう。