開業届の項目の中には「開業日」や「提出日」がありますが、これらは過去の日付にさかのぼって記入しても良いのでしょうか?

今回は、開業届の開業日は過去でも良いのか?さかのぼって提出できるのか?について解説していきます。

目次

開業届の提出期限は開業日から1ヶ月以内

所得税法第229条には、「新たに事業所得、不動産所得又は山林所得を生ずべき事業の開始等をした方」は「事業の開始等の事実があった日から1ヶ月以内」に開業届を提出しなければならないと明記されています。尚、提出期限が土・日曜日・祝日等に当たる場合は、これらの日の翌日が期限です。ちなみに開業届の正式名称は「個人事業の開廃業届出書」です。

開業日には法的な決まりはありません。初めて事業を開始した日でもよいですし、初めて売上があった日でも構いません。いずれにせよ個人事業主として事業を開始したら、自分で決めた開業日の1ヶ月以内に開業届の提出を行うことが法律で義務付けられています。

最後に開業届は、最寄りの税務署の窓口ですぐに受け取ることができます。以下、国税庁の税務署の所在地になります。

開業届はさかのぼって提出も可能、開業日の調整も可能

結論から言うと開業届はさかのぼって提出ができます。また、実際に事業を始めてから1~2月程度の方であれば、開業日を提出する月の1日などに調整して提出することも問題ありません。

但し「提出日」についてはさかのぼることは出来ず、税務署側での「収受印(受け取った日の印)」についても「提出した日」となります。

開業届を出していない直接的な罰則はない

開業届を出していないことに対する直接的な罰則はありませんので、さかのぼってでも提出しておくようにしましょう。

事業を始めた場合の開業届の提出については、所得税法第229条によって決められています。所得税法第229条では、「提出しなければならない」と記載されていますが、違反した場合の罰則は定められていません。つまり、開業届を提出していなくても直接的な罰則はないのです。

開業届をさかのぼって提出する方法について

実際に事業をスタートした日にちから時期が経っていても、開業届はさかのぼって提出できます。開業届を出していなかった期間によっては、確定申告までやっていない方もいるかと思いますので、それぞれのケースでご説明します。

【確定申告を迎えていない場合】実際の事業開始から数ヶ月程度の遅れ

実際に事業を開始した日と現在に大きな差がない場合には、そのまま開業届を提出しても大きな影響が出てこないことがほとんどです。

また、後述するように、これから開業届を提出する月の1日に開業日を変更して提出しても認められる場合があります。開業届を最近の日付にすれば、青色申告承認申請書の提出期限も過ぎずに、次の確定申告から青色申告で行うことができます。

【確定申告も行っていない場合】事業開始から年単位の遅れ

実際に事業を始めてから年数が経っている方は、確定申告の時期も過ぎていると考えられます。開業届を提出していても確定申告をしていればそこまで問題はないのですが、確定申告までやっていないとなれば、無申告になっていると考えられ、罰則としての追徴課税や最悪の場合には脱税とも判断されます。

個人事業主は1月1日から12月31日の1年分の所得を翌年3月15日までに申告し、年間所得が38万円を超える方(所得=売上-経費)が対象です。

もし開業届提出も確定申告も行っていないようであれば、所轄の税務署に相談しに行き、申告していない分の税申告を行い、それと一緒に開業届も提出しましょう。その場合、未納になっていた税金などが明らかになってくるので、納税する必要も出てきます。

開業届を出していないことのデメリット

開業届はさかのぼって提出できることができ、提出しなくても罰則はないですが、実際には開業届を提出しいていないことでのデメリットがあります。

確定申告から逃れることはできない

開業届は未提出のままでもそのままやり過ごせるかもしれませんが、確定申告まで逃れることはできません。給与所得以外の所得がある場合には、本業であろうが副業であろうが、一時的な所得であろうが確定申告が必要です。申告対象の人が無申告になっていれば、いずれ発覚し、追徴課税というより高額な税金まで課せられ、場合によっては脱税の罪まで問われてしまいます。

但し、全ての人が確定申告の義務があるとは限りません。所得が低い方は控除によって課税所得がマイナスになり得るので、不要になることがあります。基本的に年間の所得が38万円を超えると確定申告の必要性が出てきます。所得とは【売上-経費】です。副業などで売上が僅かな方は不要になるかもしれませんが、個人事業主として事業を行っていくのでれば開業届の提出も確定申告も必要です。

また、開業当初は準備に経費がかかって赤字になるケースもあります。しかし、赤字がある場合には青色申告にすることで赤字を翌年に繰り越して翌年以降の所得と相殺ができます。この場合は、青色申告に切り替えておく必要がありますので、開業届と青色申告承認申請書の提出は必須になります。

青色申告ができなくなる

開業時に一緒に出しておきたい書類に『青色申告承認申請書』があります。これは確定申告を青色申告で行うための申請書ですが、新規開業の場合は開業日から2ヶ月間が提出期限です。

開業届を出していないことには青色申告承認申請書を提出することもできませんので、申請が済むまで青色申告にすることもできません。青色申告にすることで税金に関する様々な恩恵を受けることができるので、結果的に自分が損をしてしまうことになります。

ちなみに青色申告はさかのぼって行うことは出来ません。お青色申告するには事前申請が必要であり、その期日(開業日から2ヶ月間)までに申請していない方は青色申告できません。

事業主として借入や口座開設などができなくなる

開業したての場合、開業届の控えが個人事業主としての証明になることがあります。開業届を出していなければ、当然控えも用意できません。

事業用の口座を開設する場合や借り入れを行う場合には、開業届の控えの提出を求められることがあります。開業届を提出していないことで、事業の準備に影響を及ぼすことも考えられますし、お客様からの不信感に繋がることもあります。

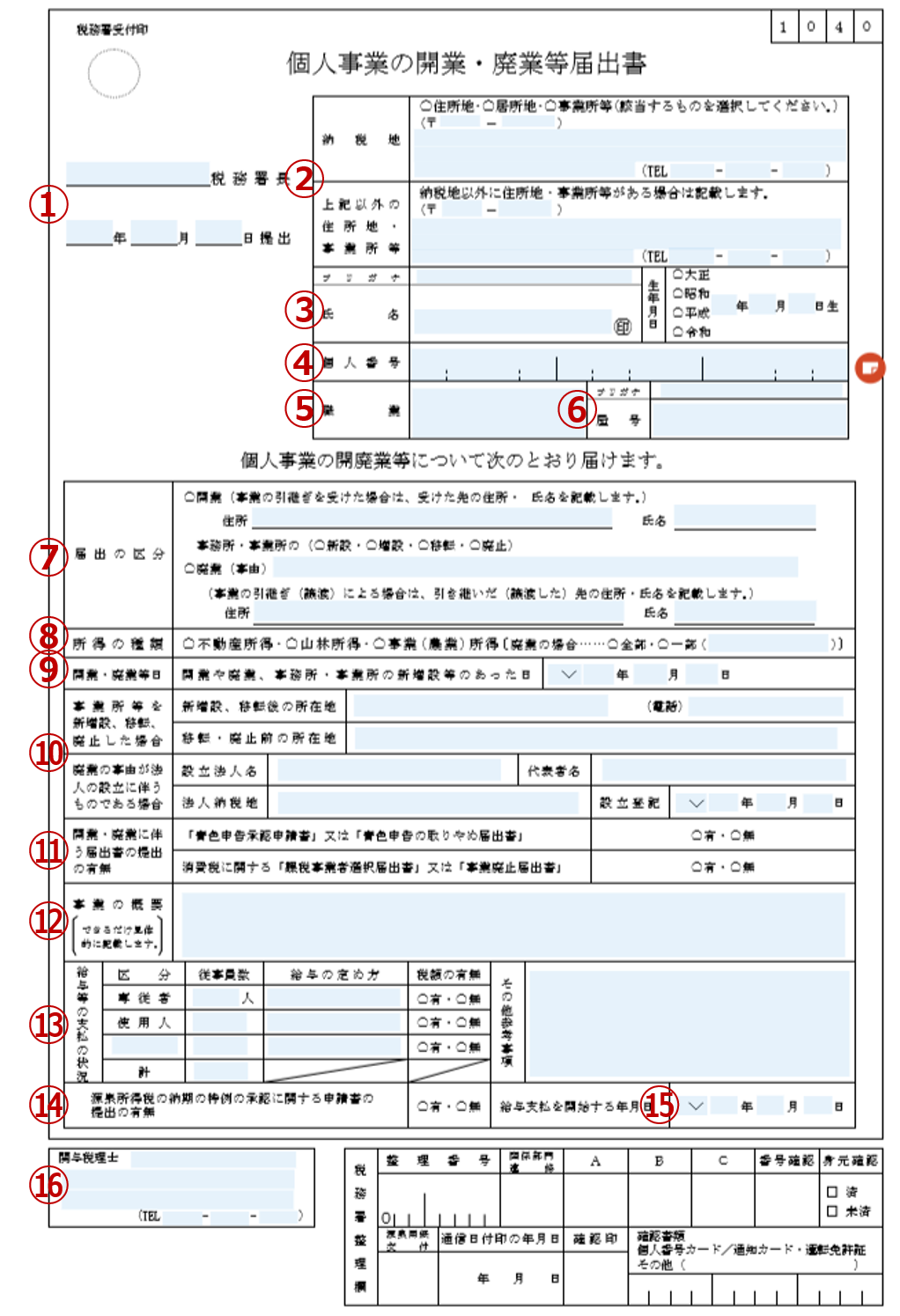

開業届の書き方

開業届の書き方は実はとても簡単で、特に事業を行っていることを証明する書類などの用意をしなくても数分程度で書き終わってしまいます。では開業届の書き方を実際の記入例を画像付きで項目ごとにご説明していきたいと思います。

①提出先と提出日の記入

まず、開業届の左上にある欄から埋めていきましょう。提出先となる税務署と提出日を記入します。

提出先になる管轄税務署は、前述でもお伝えしたように「税務署の所在地などを知りたい方 国税庁」から検索することができます。日付は実際に提出する日にちを書きます。ただ、ここは書かなくても受け付けてくれる税務署がほとんどですので、税務署に提出する方は空欄でいいかと思います。

②納税地の書き方

納税地は、基本的に個人事業主の方が生活の拠点となる場所(住所地)を記入します。そして、提出先はこの納税地を管轄する税務署です。

住所とは別に事務所を構えて開業する方もいるでしょうが、基本的には住所地で届け出をします。どうしても事務所にいる時間が多いなどの場合は、事務所住所を納税地にしても良いでしょう。連絡先についても同じになります。ちなみに電話番号は固定電話のほか、携帯電話の番号でも問題はありません。

納税地以外に住所地・事業所等がある場合は、下段の欄にも記載が必要になってきます。例えば、開業するお店や事務所が別の場所にある場合は、ここに郵便番号、所在地を記入してください。

③氏名/印/生年月日

フルネームで氏名を記入し、押印します。印鑑は個人印でも、屋号印でも構いません。生年月日も忘れずに記入しましょう。

④個人番号

マイナンバーカード、または通知カードに記載されているマイナンバーを記入します。

⑤職業

職業欄には特に厳格な決まりはないのですが、税務署の職員が開業する職業がイメージできるような内容を書きましょう。

⑥屋号

屋号については、店舗などを開業する方はお店の名前を、屋号がなければ空欄のままで構いません。 (領収書を屋号名でもらいたい方はここで屋号を書いておきましょう)。

⑦届出の区分

新規開業の場合は「開業」にのみ○をつけ、その他は空欄となります。事業を引き継いだ場合のみ、住所、氏名を記入しましょう。

⑧所得の種類

所得がどの種類になるのかをチェックを入れましょう。ほとんどの方が事業所得になるでしょう。不動産による所得、山林による所得以外は事業所得になります。

⑨開業・廃業等日

開業日は提出日から1ヵ月以内になりますが、いつを開業日とするかについては厳密なルールはありません。基本的に実際に事業を開始し始めた日(売上が発生する日)にちを書きます。店舗での開業は、お店のオープン日を書くことが多いようです。

⑩事業所等を新増設、移転、廃止した場合/廃業の事由が法人の設立に伴うものである場合

それぞれ、新規開業の場合は記入不要です。

⑪開業・廃業に伴う届出書の提出の有無

開業届に伴って、青色申告にまつわる書類や消費税にまつわる書類を提出する場合はチェックを入れましょう。

⑫事業の概要

事業の概要については、「できるだけ具体的に記載します。」と書かれていますが、税務署の方にどのような事業なのかが伝われば良いでしょうから、一般的な事業であれば簡単に書いてしまっても認可されると思います。少し特殊な事業の場合、説明の意味も込めて少し詳しく書いた方が良いでしょう。

⑬給与等の支払いの状況

家族従業員(専従者)や、家族以外の従業員(使用人)を雇用する予定がある場合に記入します。

・従事者数

専従者、使用人、それぞれ雇用する人数を記入します。

・給与の定め方

月給、日給、月給+ボーナスなど、給与の支払い方法を記入します。

・税額の有無

源泉徴収する場合は「有」、しない場合は「無」にチェックします。給与を支払う場合は基本的に源泉徴収をしますので、「有」になります。

⑭源泉所得税の納期の特例の承認に関する申請書の提出の有無

源泉所得税は、原則として徴収した日の翌月10日が納期ですが、給与の支給人員が常時10人未満である源泉徴収義務者は、申請をすれば年2回にまとめて納めることができます。申請書を提出する場合は、「有」にチェックします。

⑮給与支払を開始する年月日

従業員に対して、給与を支払う場合にのみ記入します。すでに支払っている場合はその日付を記入し、予定の場合は支払いを開始する予定日を記入します。

尚、⑭に記載した源泉所得税の納期の特例を支払い開始から受けたい場合は、この支払い開始日の前月までに開業届や申請書を提出するようにしましょう。すでに給与を支払っている場合は、提出した日の翌月に支払う給与分から適用されます。

⑯税理士を雇っている場合に記入

顧問税理士などを雇っている場合、税理士さんに連絡を取ったうえで税理士さんの情報を記入しましょう。

開業届の提出方法

開業届の提出方法は、『税務署に直接持っていく』『郵送する』『時間外収受箱に入れる』の3パターンあります。

税務署に提出する書類は、2部作成してそれぞれに押印をもらいます。1部は提出用、もう1部は控えとして返却してもらいます。控えの書類は銀行口座の開設等、事業を行っていることを証明するための書類として用います。控えを作成しておかないと後々面倒になるケースが多いため、必ず同じものを2部作成しておきましょう。

郵送する場合には、上記でお知らせした国税庁のサイトから開業届をA4で2部印刷します(提出用と控え用)。そして開業届の氏名の欄に押印します。大きめの封筒(A4が入るサイズ)を2つ用意しておき、1つには、所轄税務署の宛先を記載し、もう1つに自分の住所氏名を記載した返信用封筒を用意します。(両方に切手を貼っておきます)一週間程度で税務署から返信用封筒で受領印が押印された開業届は送られてきますので、これを保管しておきます。

仮に開業届の内容が間違っていた場合は、その場で書き直しもできる直接持っていく方法が一番安心です。持っていく場合は念のために印鑑とマイナンバーは持っていきましょう。但し、税務署は平日の日中にしか開庁していません。遠方の方や日中なかなか時間が作れないという方は郵送での提出もぜひ検討してみてください。切手・封筒代はかかりますが、そこまで難しい方法ではありません。

開業届と一緒に提出しておくべき書類

開業に関わる必要書類は、開業届よりも提出期限が遅いものが多いので、まだ間に合うケースがあります。税務署に行く機会もそこまでありませんので、開業届の提出と一緒に提出しておくことを心がけましょう。

青色申告承認申請書

青色申告をする際に必要。節税効果が高いので、ほとんどの方に申請をおすすめします。

青色事業専従者給与に関する届出書

青色申告でご家族に給与を支払う場合に経費計上をするために必要です。

給与支払事務所の開設届出

従業員を雇って給与を支払う場合に必要です。

源泉所得税に納期の特例の承認に関する申請書

常時9人以下の従業員を雇って給与を支払う場合、源泉所得税の納期の特例を受けるための申請。

まとめ

開業届には開業日から1ヶ月以内という提出期限がありますが、まだ提出が済んでいない方はさかのぼって提出することも可能です。むしろ、このまま提出しておかない方がデメリットも出てきますので、気づいた時点で提出することを考えてください。

◆記事まとめ

・所得税法に照らし合わせると、開業届は「開業日」から1ヶ月以内に提出しなければならないため、本来は「提出日と開業日の間隔は1ヶ月以内」にしなければならない。

・開業日は遡れるし、開業届を提出していなくても直接的な罰則はない。

・開業届の提出日についてはさかのぼることは出来ず、税務署側での「収受印(受け取った日の印)」についても「提出した日」になる。

・開業届を提出していなくても直接的な罰則はないが、「確定申告」「青色申告ができなくなる」「事業者として口座開設できない」などデメリットがある。

・青色申告はさかのぼって行うことはできない。