会社の財政状態を客観的に把握することができる「貸借対照表(B/S)」は、正しい経営判断をする上で欠かせないものです。今回は、『貸借対照表(B/S)』について解説します。

※この記事を書いている起業のミカタを運営している株式会社ベクターホールディングスが発行している「起業のミカタ(小冊子)」では、更に詳しい情報を解説しています。無料でお送りしていますので、是非取り寄せをしてみて下さい。

目次

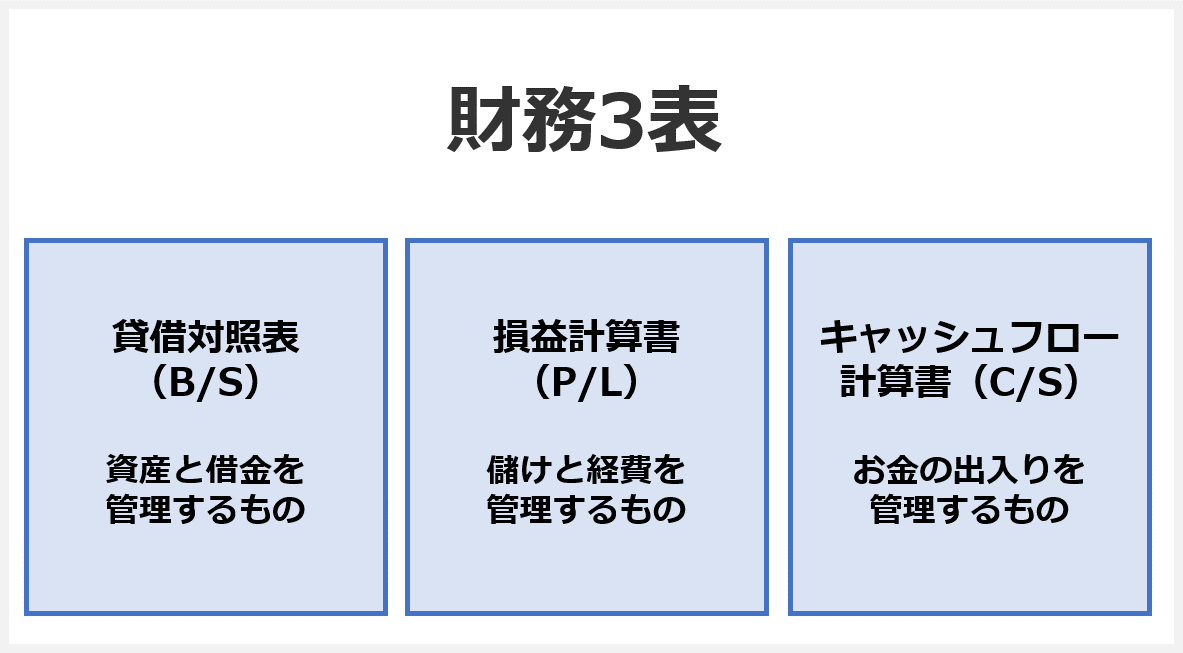

まず基本的な財務3表について把握しましょう!

一般的に、貸借対照表と損益計算書とキャッシュフロー計算書からなる財務3表と呼ばれています。会社がどういった財政状態で、どのような経営をしていて、どんなお金の流れなのかを示します。数字の観点から、会社の問題点や改善すべき点、優れている点を知ることができます。

貸借対照表(B/S)とは?

貸借対照表はバランスシート(Balance Sheet)とも呼ばれ、企業の一定期間の財政状態を「資産」「負債」「純資産」から見ることができる。略称でBS(ビーエス)と呼ばれることが多いです。

損益計算書(P/L)とは?

損益計算書とは、企業の一定期間の収益と費用、つまり利益の状態を「売上総利益」「営業利益」「経常利益」「税引前当期純利益」「当期純利益」から見ることができる。略称でPL(ピーエル)と呼ばれることが多いです。

キャッシュフロー計算書(C/S)とは?

企業の一会計期間のキャッシュ(現金や現金同等物)の増減を「営業キャッシュフロー」「投資キャッシュフロー」「財務キャッシュフロー」から見ることができます。

貸借対照表(B/S)は何のためにあるのか??

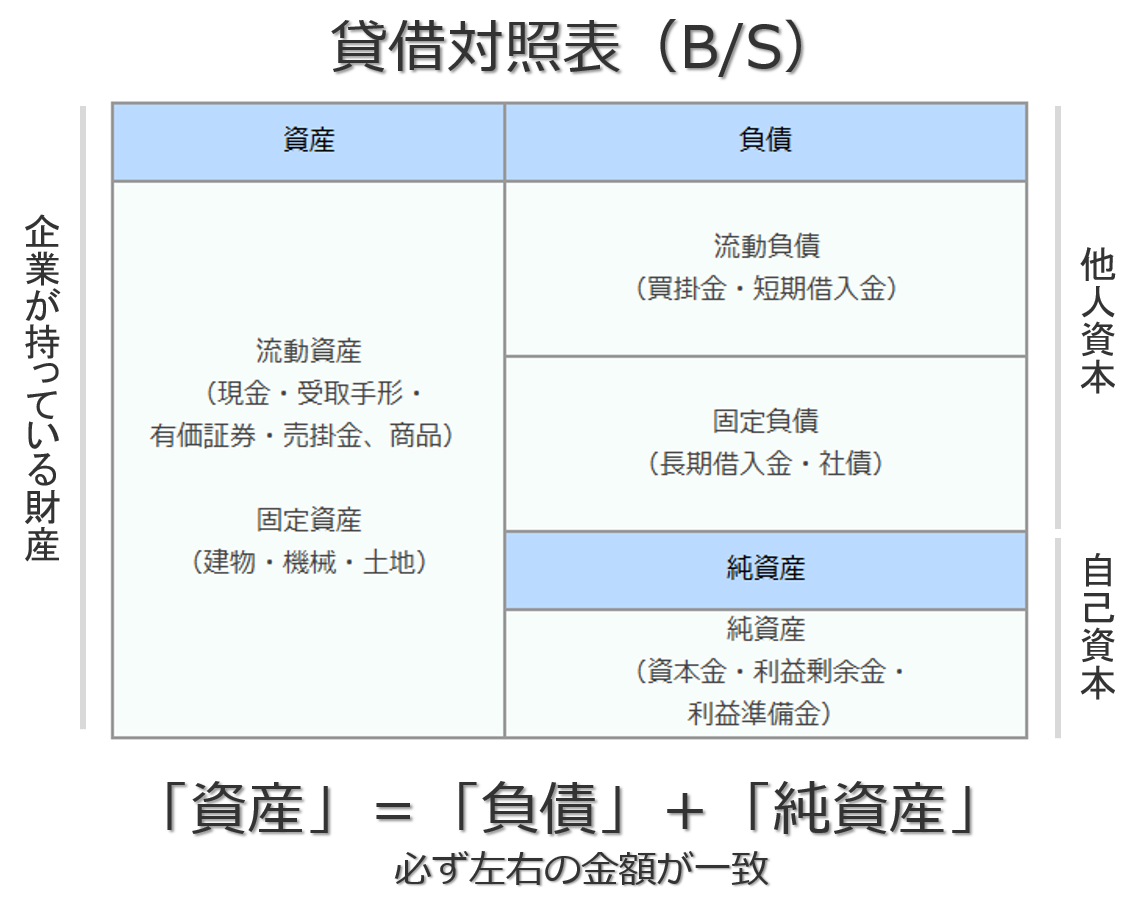

前述でも知らせしましたが、貸借対照表(B/S)はバランスシートと呼ばれます。簡単にすると下記の表になります。

資産=総資本(負債+資本)の関係になるので、資産=負債(会社の借金)+純資産(自己資金)の関係が成り立ちます。

資産

資産とは、会社が集めたお金をどのような状態で持っているのかを表すもので、これらの資産は1年以内に現金化することが出来る「流動資産」と長期にわたり会社が保有することになる「固定資産」とに分けられています。貸借対照表の資産は、原則として現金化しやすいものから順番に並んでいますので、上の段に「流動資産」、下の段に「固定資産」が表示されています。

流動資産

流動資産は、会社が保有している資産のうち、現金・預金・受取手形・売掛金・有価証券・棚卸資産などが該当します。

固定資産

固定資産は、会社が保有している資産のうち、土地・建物・機械、長期間保持する投資有価証券などが該当します。

負債

負債とは、返さなければならない会社のお金を表すもので、他人資本とも呼ばれます。負債も資産と同じように、1年以内に返さなければいけない「流動負債」と1年を超えて返さなければいけない「固定負債」とに分けられています。貸借対照表の負債は、原則として返済、支払期日の早い順番に並んでいますので、上の段に「流動負債」、下の段に「固定負債」が表示されています。

流動負債

支払手形・買掛金・未払金・短期借入金などが該当します。

固定負債

資金を調達するために発行した社債、長期にわたる借入金などが該当します。

純資産

純資産とは株主が会社に入れてくれた資金や利益の積み上げを表すもので、負債と違い返す必要のないお金で、自己資本とも言います。純資産がマイナスであれば債務超過の状態であり、倒産のリスクが高いと判断されます。純資産は株主のお金が関係してくる「株主資本」とそれ以外の「株主資本以外」の2つに分けられます。

株主資本

資本金・資本剰余金・利益剰余金などが該当します。

株主資本以外

その他有価証券評価差額金・新株予約権・少数株主持分などが該当します。

貸借対照表はその会社の一定時点における財政状態が示されていますので、そこから会社の経営状態に関して様々なことを読み取ることが出来るのです。貸借対照表を見て、「経営状態は安全か?」「資産の持ち方は良好か?」「借金の量は適切か?」などがある程度判断できます。

貸借対照表から経営の健全性をチェック

貸借対照表からは、会社の経営について多くのことがわかります。経営の健全性を最も把握しやすいのは、純資産の部分になります。総資産に対する純資産の比率である「自己資本比率」が高いほど、企業の財政体質は良好だといえます。自己資本比率は、以下の計算式で求めることができます。

『自己資本比率(%)=純資産÷総資産×100』

また、1年以内に現金化できる流動資産も重要です。特に現金、預貯金は、多ければ多いほど経営が安定しているといえます。一方、建物・土地・機械などの固定資産の割合が高いと、一見資産が多い会社に見えますが、実際には買い替えたり修理したりする維持費用がかかっていますので注意が必要です。

まとめ

貸借対照表は、ある1年間における会社の資金調達方法と、調達した資金の保有・運用方法を示すものです。経営状況を客観的に把握することができますので、経営のリスクや課題を発見し、改善するために重要な役割を果たしてくれます。

今回お知らせした内容を参考にして、経営の改善に役立たせてください。