飲食店を開業する際には物件取得や内装、採用などお金が多くかかってきますので、出来るだけ出費を減らすことを考えますので、最初から税理士と顧問契約しなくてもよいと考えている人は多いですが、税理士と顧問契約をした場合には、顧問料金や決算料(確定申告)などある程度の費用がかかりますが、支払った報酬以上に様々なメリットがあります。

今回は、飲食店を開業する場合、税理士は必要か?その理由について解説していきます。

※この記事を書いているVector Venture Supportを運営している株式会社ベクターホールディングスが発行している「起業のミカタ(小冊子)」では、更に詳しい情報を解説しています。無料でお送りしていますので、是非取り寄せをしてみて下さい。

目次

飲食店を開業する場合、税理士は必要か?

結論から言うと、飲食店開業する際には税理士は必要です。税理士が必要な理由は以下となります。

-

・開業にかかる費用を安く抑えることができる場合がある

・金融機関からの融資が受けやすくなる場合がある

・認定支援機関の税理士経由だと融資の金利が安くなる場合がある

・面倒な経理業務を丸投げすることで、本業に専念できる

・従業員を雇った場合には、給与計算、年末調整などの業務を依頼することが出来る

・法人の場合は決算・申告が複雑・難解なため自力でするのは難しい

・節税や経営にかんするアドバイスを受けることができる

・税務調査が入った場合に適切に対策が出来る(飲食業は税務調査が入りやすい業種)

特に飲食店を多く顧問先に持っている税理士及び税理士事務所と契約すればノウハウが蓄積されていますので、かえって開業にかかる費用を安く抑えることができる場合があったり、仕入れや売り上げなどの仕分けが多い飲食店の場合、自分自身で全て行おうとすると時間や間違いが発生する可能性があります。

その他、開業に重要な資金調達の手伝いをしてくれたり、節税対策、給与計算、決算(個人は確定申告)など専門性のあるものをすべて代行してくれます。

ここで重要なのは、自分が課題としている事を行ってくれる税理士なのかです。税理士選びに失敗すると、顧問料の割にはサービスが悪くメリットがないと感じてしまいますので、税理士選びは慎重に行う事が得策です。

税理士に依頼するベストなタイミングとは?

では、いったいいつ頃税理士に相談すればいいのでしょうか?結論から言うと早いに越したことはありません。特にまだ開業準備中の方であれば、特に資金調達が必要なケースが多いので、この段階で税理士の経験や知識が役に立つことも多いのです。(融資や制度利用で有利になることも多々あります)開業準備中はどうしてもバタバタしてしまいますが、税理士さんに相談するということも頭の片隅に置いておきましょう。

そして、すでに飲食店を経営されている方であっても、なるべく早くということは同じです。確定申告の直前こそ税理士の必要性を強く感じますが、直前になっていきなり税理士に依頼しようとしても案件が多くてお断りされてなかなか税理士が見つからないか、見つかっても直前なので税理士費用も割高になりますので、早めに相談しておくことをおススメします。

税理士選びのポイントとは?

税理士を選ぶ場合のポイントは以下になります。

起業・開業者の対応を多く行っていること

税理士の平均年齢は60歳と言われています。法改正など色々と変化している中で、起業・開業者と接点がなく、定型的な税務調査のみ行っている税理士だと、最新の情報に疎く、起業家自身で調べなくてはいけない事態になり、それだけで生産性が悪い状況になります。

飲食業界に精通しているか?

税理士であれば、税務や経営全般に精通していると思われがちですが、実はそうではありません。税理士も医者と同じように、専門分野や得意分野があります。例えば、相続専門税理士や医療特化の税理士など、細かく専門分野が存在します。

飲食店のお客さんをメインとしている税理士や、飲食店の開業支援に強い税理士など、多数存在します。飲食業界に強い顧問税理士を雇った場合には、税務サービスとは別に蓄積されたノウハウから、経営に関するアドバイスを受けることも期待できます。

情報量が多いこと

開業時にしか申請できない補助金や助成金などがあります。顧客の資金を潤すために動ける税理士であれば、補助金などの情報は掴んでいるはずです。認定支援機関であることも重要です。補助金の中には認定支援機関の税理士事務所でなければ申請できないものもあります。

資金調達に強みを持つこと

飲食店開業には何かと資金が必要になります。また、当初の事業計画を税理士と見直してみたところ、新たな資金需要が発覚する恐れもあります。いろいろな資金調達に役立つ制度に詳しかったり、銀行に太いパイプがあるなど、開業時ならではの資金需要をカバーできる税理士は頼りになります。融資実績や金融機関との関係性を確認しておくことも大事です。

価格が明確であること

税理士事務所の中には、顧問料にプラスアルファでコンサルティング費用や補助金や融資などの成果報酬など、後付けで請求する事務所もあります。最初に問い合わせた段階で、ケースバイケースの費用を確認しましょう。

開業時には出来るだけ顧問料を押さえたい所ですが、金額が安いだけで判断することはやめましょう。業務の効率を鑑みて、金額に見合う仕事をするものです。安ければ安いなりの仕事になってしまうこともあります。

コミュニケーション能力が高いこと

ただ単に話が旨いという事ではありません。相手の気持ちになれたり、何を欲しがっているのか把握したり、普段の生活の中での基本的な部分だと思いますが、コミュニケーション能力が低いと、ストレスや生産性が悪くなってしまいます。ここで重要なのは、会ってすぐに決めるのではなく、何回かやり取りをすることです。質問をぶつけてみて、回答内容や回答スピードを確認することは重要です。

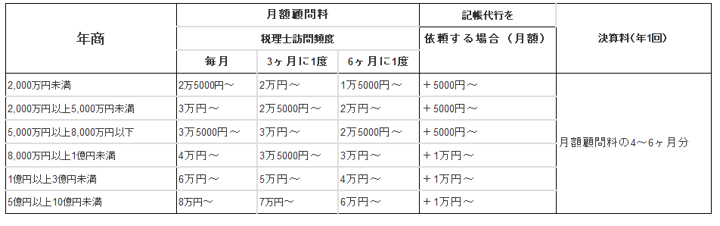

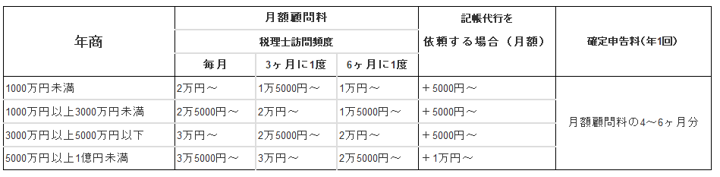

税理士の顧問契約料の相場

一般的に、法人と個人事業主では顧問契約料金が違います。そして、基本的な税理士の顧問料金は「年商」「税理士の訪問頻度」「決算/確定申告」によって算出されます。また、財務書類を作成したり、会計帳簿を記帳代行業務は別途プラスアルファで費用が発生します。

顧問契約の形はとても多様ですし、業種・業態によっても左右される面がありますので、上記はあくまでも相場の料金になります。税理士事務所によって料金が変わってくることをご了承ください。

まとめ

自力で条件に合う税理士を探すのには、大変な作業です。効率的に税理士を探したい人には、知人の紹介、検索エンジンで検索、税理士紹介サイトを活用などがあります。

税理士と顧問契約を結んだ場合、基本的には長い付き合いとなりますので、顧問料、サービス内容、人柄など、自分の希望に合うかじっくりと吟味したうえで、顧問契約を結ぶようにしましょう。